Tavid kasutab küpsiseid, et tagada veebilehe piisav funktsionaalsus ning samuti selleks, et muuta meie veebilehe kasutamine lihtsamaks ja pakkuda isikupärastatud kasutajakogemust. Lugege täpsemalt meie küpsisepoliitika kohta siit.

Palun vali, milliseid küpsiseid lubad Tavidil kasutada

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Miks on dollar väga kiiresti tõusmas, seda pidi ju tabama krahh?

23.09.2022

Viimase 15 aasta jooksul on palju räägitud sellest, kuidas dollar hakkab meeletu rahatrüki pärast langema. Miks on USA dollar hoopis kiiresti tugevnema hakanud ning väärtust on kaotama hakanud teised valuutad?

Finantsmaailma äärealadel on sellel teemal laineid löömas Santiago Capitali tegevjuht Brent Johnson. Ta tuli mitu aastat tagasi välja dollar milkshake teooriaga. Tema hinnangul tabab järsk langus kõiki maailma valuutasid, aga enne seda tuleb periood, kus dollar hakkab väga kiiresti tõusma. Kuna see ongi praegu toimumas, siis uurime seda teooriat lähemalt.

Dollar milkshake teooria sai oma nime filmi „There Will Be Blood“ järgi. Filmi lõpus on stseen, kus halastamatu naftaärimees püüab enda kõrval olevalt naabrilt maad osta, sest seal leidub suures koguses naftat. Naaber ei soovi seda aga talle müüa. Lõpuks ütleb naftaärikas, et maa omamine ei olegi tähtis, sest ta saab enda naabri maa äärde augu kaevata ja kõik selle nafta tema maa alt välja imeda.

Stseenis võrdleb ta olukorda piimakokteili joomisega (milkshake) – isegi kui sul on piimakokteil, aga mul on pikk kõrs, mille panen sinu kokteili, siis ma joon sinu kokteili. „Ma nägin paralleeli sellega, mis on viimaste aastate jooksul toimunud maailma finantssüsteemis ja see on süvenemas,“ ütles Johnson Palisades’i raadiole.

„Pärast 2008. aasta finantskriisi printisid kõik keskpangad suures koguses raha ja tegid ühe suure kokteili. See on dollarite, naelte, eurode, jeenide, reaalide ja teiste valuutade kokteil. Minu arvates on kõrs ameeriklaste käes,“ ütles Johnson. Kuidas selle kõrrega hakatakse üle maailma kapitali kokku imema?

Esiteks kipuvad inimesed finantsmaailmas keskenduma sellele, mis on kõige suurem ja silmapaistvam – USA-le, sealsele rahatrükile ja valitsuse hullumeelsele kulutamisele. USA on võtnud üüratud võlad ning printinud suures koguses valuutat. Samal ajal ei teadvustada, et teised riigid on teinud sama ja isegi rohkemgi.

Teistes riikides on olukord veel hullem

Tuleb meelde tuletada, et USA dollariindeks kajastab dollari käekäiku kuue valuuta suhtes – euro, Jaapani jeen, Kanada dollar, Briti nael, Rootsi kroon ja Šveitsi frank. Kõige suurema osa indeksist moodustab euro (ligi 58%). Teine suurem valuuta on Jaapani jeen, mille kaal indeksis on 13,6%. Teiste kaal jääb 4-12% juurde.

Vaatame siis, milline on nende teiste valuutade seis. Euroalal on tekkinud energiakriisiga seoses tohutud probleemid, Lõuna-Euroopa riigid on ennast lootusetult lõhki laenanud ning rahaliit ägab järjekordse võlakriisi lävel. Jaapani riigivõla suurus on enam kui 250% sisemajanduse kogutoodangust, USA number on sellest poole väiksem. Jaapani majandus on USA omast kolm korda väiksem, aga sealne keskpank dollaritesse arvestatuna peaaegu sama palju raha trükkinud. Lisaks hoiab riik oma intresse jätkuvalt nullis.

„Vaatamata kõigile halbadele asjadele, mida USA majandusest ja valitsuse tegevusest leida võib, siis enamuses maailma riikides on olukord veel hullem,“ ütleb Johnson.

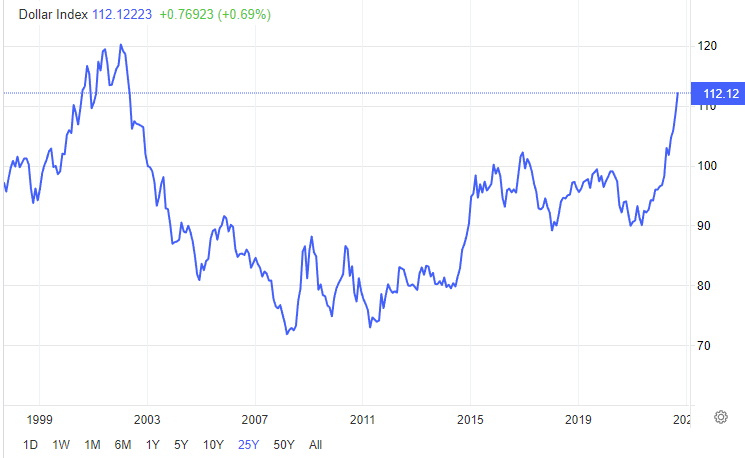

Dollariindeks on kiiresti tõusma hakanud ja on jõudnud viimase 20 aasta kõrgeima tasemeni. Allikas: TradingEconomics.

USA trükib dollareid kogu maailmale

Teiseks ja kõige olulisemaks faktoriks on see, et erinevalt teistest valuutadest on dollar jätkuvalt maailma reservvaluuta. See tähendab, et enamus maailma rahvusvahelistest maksetest tehakse jätkuvalt dollarites, mis tagab nõudluse dollarite järele. Kui Euroopa, Jaapan ja teised riigid prindivad raha endale siseriiklikuks kasutamiseks, siis USA prinditud dollarid jõuavad suures osas rahvusvahelisele turule.

„Kui USA prindib raha, siis prinditakse seda terve maailma jaoks. Kui Euroopa prindib raha, siis tehase seda peamiselt Euroopa jaoks. USA prindib raha aga terve maailma jaoks ja loodud rahamassi tuleb võrrelda ka kogu maailma majandusega,“ ütleb Johnson.

Reservvaluuta staatus tähendab ka seda, et paljud riigid ja sealsed ettevõtted võtavad laene dollarites. See tähendab, et nende laenude tagasimaksmiseks on neil dollareid vaja, mis suurendab nõudlust dollarite järele. Eriti tugevalt sõltuvad dollarist arenevad riigid, kus on võetud massiliselt dollarites nomineeritud laene. Kõik see tagab stabiilse ja kõrge nõudluse ameeriklaste valuuta järele. Kui krediit hakkab kokku tõmbuma ja globaalne majandus taanduma, siis tekib dollaritest puudus.

Kolmandaks – intressid on USAs tõusma hakanud ja see tähendab, et dollarites võetud laenude teenindamine muutub järjest keerulisemaks. Lisaks intressidele kasvab ka dollari kurss teiste valuutade suhtes. See omakorda tähendab, et teiste riikide valitsused peavad laenude maksmiseks ja majanduskriisi vältimiseks veelgi rohkem laene võtma ja raha trükkima. See omakorda teeb dollarit veelgi tugevamaks. Tekib spiraal, mis toob Johnsoni sõnul kaasa ülemaailmse võlakriisi, mille lävele oleme praegu juba jõudnud.

Toorainete ostmiseks on dollareid vaja

Toorainetega kaubeldakse maailmaturul dollarites. See tähendab, et näiteks paljudest riikidest nafta ostmiseks on oma valuuta vaja kõigepealt dollariteks vahetada. Kuna toorainete hinnad on viimastel aastatel järsult kasvanud ja maailma on tabanud energiakriis, on toorainete ostmiseks vaja varasemast rohkem dollareid. USA suudab toota ka piisavalt energiat, et olla selles vallas sisuliselt sõltumatu, mis tugevdab nende positsiooni rahvusvahelisel energiaturul. Euroopa ja Jaapan on sunnitud suurema osa energiast aga importima, mis on juba mõlemas regioonis tekitanud negatiivse kaubandusbilansi. See tähendab, et nende import on suurem kui eksport.

Kõik need faktorid panevad dollari tõusma, mis omakorda tekitab olukorra, kus suur osa enda kapitali kaitsta soovivatest investoritest suunab raha USAsse. Kuigi kaupadega võrreldes langeb inflatsiooni tõttu ka USA dollar, siis näevad investorid dollarit ainukese likviidse valuutana, mis neid kodumaiste valuutade krahhi eest kaitseb. Lisaks sellele pakub investoritele Johnsoni sõnul kaitset ka kuld, kuigi ka see võib dollari järsu tugevnemise perioodidel ajutiselt langeda. Seda oleme ka viimase kuue kuu jooksul näinud. Johnson prognoosib, et lõpuks jõuab kuld aga 5000 dollarini untsist. Kapitali USAsse voolamise protsess on samuti spiraalne – mida rohkem seda tehakse, seda tugevamaks dollar muutub ja seda raskemaks muutub teiste riikide jaoks dollarites võetud laenude teenindamine ja toorainete ostmine. See on suuresti iseennast toitev protsess.

Ees on ootamas riikide võlakriis

Johnsoni hinnangul on meid ees ootamas riikide võlakriisid, sest aina rohkem riike ei suuda liigsete võlakoormate tõttu oma kohustusi täita. See saabub teistesse riikidesse enne kui USAsse, aga ka USA ei jää sellest lõpuks puutumata.

Ta ütleb, et riikides üle maailma hakkavad inflatsiooninumbrid kerkima ja valuutad kukkuma. See ei piirdu edaspidi aga ainult Türgi suguste riikidega. Nii võib näiteks Jaapanis ja teistes suuremates riikides kerkida inflatsioon 30-40%ni.

Kui rahasüsteemi disainis midagi ei muutu, siis on see Johnsoni sõnul edaspidi dollarit toetav. „2020. aastal prinditi USAs koroonakriisi järel tohutult raha ja dollar langes järsult. Siis öeldi, et nüüd on see käes, nüüd on dollari lõpp käes. Aga nüüd on dollar sellest 20% kõrgemal,“ selgitas Johnson.

Dollari tugevus jätkub aga seni, kuni praegune rahasüsteem veel püsib, sest see on süsteemi sisse kirjutatud. „Lõpuks peab toimuma süsteemi lähtestamine ja see on hetk, kus dollarist väljuda,“ ütleb ta.

Autor: Mait Kraun