Tavid kasutab küpsiseid, et tagada veebilehe piisav funktsionaalsus ning samuti selleks, et muuta meie veebilehe kasutamine lihtsamaks ja pakkuda isikupärastatud kasutajakogemust. Lugege täpsemalt meie küpsisepoliitika kohta siit.

Palun vali, milliseid küpsiseid lubad Tavidil kasutada

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Suure hinnatõusu taga on kolm globaalset megatrendi

Analüüs, 21.09.2022

Millised alustrendid on suure hinnatõusu põhjusteks? Miks eelmise kümnendi keskpankade rahatrükk kiiret inflatsiooni ei toonud, aga nüüd toob? Miks Ukraina sõda on vaid pinnapealne osa laiemast energiahindade trendist? Miks on Eesti inflatsioon Euroopa Liidu suurim?

Inflatsiooni on vedamas kolm suurt alustrendi – trükitud raha jõudmine reaalmajandusse, deglobaliseerumine ja majanduse tähtsaks sisendiks olevate toorainete (energia, metallid, põllumajandus) pikaajaline hinnatõus. Hindu mõjutavad veel näiteks ka rikkuse jaotus majanduses, tehnoloogia areng, demograafilised protsessid ja raha käibekiirus.

See, miks Eestis hinnakasv on kõrgem, on pikas perspektiivis maailmas aset leidvate süvaprotsessidega võrreldes pinnapealne osa, mida ka põgusalt puudutame. Lähme aga pikemate alustrendide juurde. Selgitame lahti, kuidas need tekkisid ja mida need endaga tulevikus kaasa toovad.

Deglobaliseerumine toetab hinnatõusu

Made in China tippaeg on läbi saanud. Odavate importkaupade kuldaeg on läbi saanud. Stabiilse maailma integreerumise protsess on läbi saanud. Enam ei saa kindel olla, et välismaal tootmine on ettevõtte jaoks pikaajaliselt hea otsus. Nii nagu globaliseerumine oli hindu survestav jõud (deflatsiooniline), nii saab deglobaliseerumine olema hinnatõusu kiirendav jõud.

Miks see inflatsiooni toetab? Sest ettevõtted on sunnitud valima odava välismaise tootmise asemel kallima ja kindlama tootmise kodumaal või sellele lähedal asuvates riikides.

Esiteks on geopoliitiliste pingete tõttu tekkimas kahepooluseline maailm, kus ühel pool on Venemaa ja Hiina, teisel pool lääneriigid.

Teiseks on koroonapandeemia ja sellega kaasnenud rahatrükist tekkinud suur nõudlus tekitanud tarneahela probleemid ning geopoliitilised pinged ähvardavad neid süvendada. Tarneahela probleemid mõjutavad enim just ettevõtteid, kelle tarneahelad on üle maailma laiali.

Kolmandaks on tooraineturul puudus võtmetähtsusega tööstusmetallidest, mille hulka kuuluvad näiteks nikkel, pallaadium ja neoon. Ukraina sõda on samal ajal tekitanud Euroopas suure vajaduse iseseisvaks energiatootmiseks, mida püütakse lahendada roheenergia abil.

Maailma suurima investeerimisfirma juht Larry Fink kirjutas kevadel oma aktsionäridele, et Ukraina sõda pani lõpu viimaste kümnendite globaliseerumisele. Oaktree Capitali kaasasutaja ja tuntud investor Howard Marks ütles, et globaliseerumine on maailma sisemajanduse kogutoodangule (SKP) tõuke andnud, aga nüüd on see protsess läbi saanud.

See tähendab, et 2020ndate maailmamajandus saab välja nägema erinev sellest, millega oleme viimase kolme kümnendi jooksul harjunud. Odava välismaise tootmise riskid on ettevõtete jaoks selgelt kasvanud. Selle asemel otsustatakse aina enam toota kodumaal või sellele lähedastes riikides. See annab ettevõtetele rohkem kindlustunnet, aga sellega ohverdatakse efektiivsust, tuues kaasa hinnatõusu.

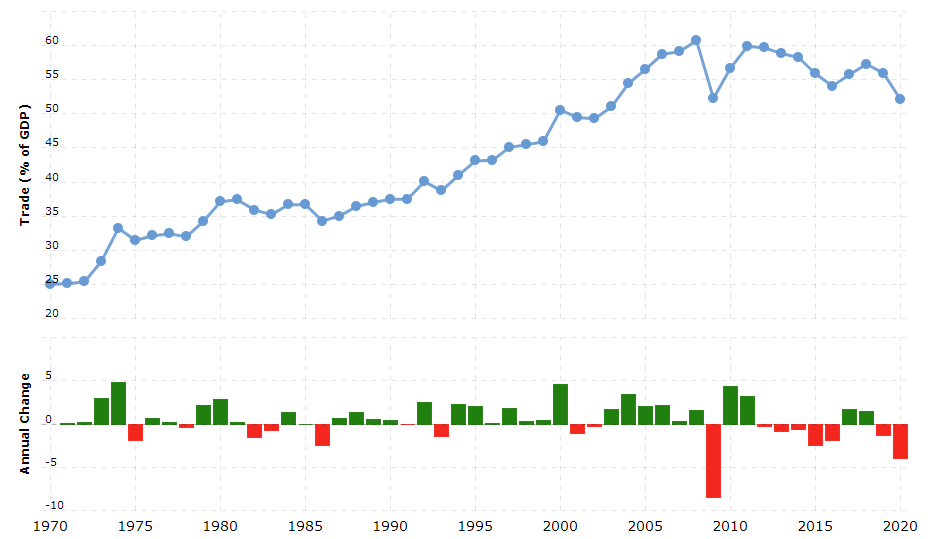

Allpool oleval graafikul on näha, kuidas kaubanduse osakaal maailmamajandusest on langusesse pöördunud. See on pärast koroonakriisi süvenenud.

Kaubanduse osakaal maailmamajanduse kogumahust (%). Allikas: MacroTrends.

Miks rahatrükk 2010ndatel inflatsiooni ei toonud, aga nüüd toob?

See saab olema Weimari Vabariigi laadne inflatsioon, ütlesid paljud pärast 2008. aastal alanud keskpankade pretsedenditu rahatrüki algust. Kuigi alates 1980ndatest on inflatsiooni arvutusi märgatavalt muudetud, oli toodete ja teenuste hinnakasv eelmise kümnendi meeletut rahatrükki arvestades tagasihoidlik.

Kus see kõik raha siis läks? See jõudis kommertspankade kaudu aktsia- ja võlakirjaturul ehk tekitas inflatsiooni finantsturgudel. Seda mehhanismi on põhjalikult kirjeldanud Lyn Alden, kelle käsitlusest osaliselt ka lähtun.

2010ndate rahatrükk oli tehtud eelkõige pankade olukorra parandamiseks. 2008. aastal olid USA pangad tohutult võimendust võtnud. Nende reservide mahud moodustasid vaid 3% kõigist varadest. Maakeeli öeldes oli pankadel välja antud laenude katteks liiga vähe reserve. Samal ajal jõudsid eraisikute võlatasemed majanduse kogumahuga võrreldes uute rekorditeni, mille põhjuseks oli kinnisvaraturu mull.

Nõnda piiratud reservid tähendasid, et isegi väiksemate laenukahjude korral ootab pankasid ees maksejõuetus. Nii ka kinnisvaramulli lõhkemisel läks ning esimene ohver oli Lehman Brothers. Rahatrükk ja valitsuse abipaketid võimaldasid teistel pankadel aga tegutsemist jätkata. Sisuliselt loodi uus raha, mille eest osteti pankadelt USA riigivõlakirju ja kinnisvaraturuga seotud hüpoteekväärtpabereid, mis viisid pankade kapitaliseerituse 2014. aastaks 15%ni.

Kui kõik see raha oleks välja laenatud ja võimendus sama kõrgel hoitud, oleks raha mitmekordselt ka tarbijate ja ettevõteteni jõudnud. Võlgasid ei tahetud aga kriisi tõttu võtta ja pangad said tugeva hoobi, mis muutis nad ettevaatlikuks. Samuti karmistati pankadele seatud regulatsioone. See kapital jõudis pankade kaudu suures osas hoopis aktsia- ja võlakirjaturule, tekitades hinnatõusu finantsturgudel.

Miks on koroonakriisi järgne rahatrükk erinev?

Praeguseks on selgeks saanud, et 2020ndatel on asjad teisiti – inflatsioon on kujunemas paljudes riikides üle maailma tõsiseks probleemiks. Aga miks? Peamine erinevus seisneb selles, et seekord on keskpangad ja valitsused otsustanud raha otse majandusse paisata.

Pärast koroonakriisi oli probleemiks nõudluse ja pakkumise järsk kukkumine ning töötuse plahvatuslik kasv. Valitsused hakkasid massiliselt toetusi jagama ja seda finantseeriti õhust loodud rahaga. Maakeeli öeldes – raha ei läinud pankade kaudu finantsturgudele, vaid otse inimeste ja ettevõtete taskusse, kes seda usinalt kulutama hakkasid.

Raha süstiti otse majandusse ajal, mil töötajaid koondati ning tootmist tõmmati koomale. Plahvatuslik nõudluse kasv ajal, mil tootjad tõmbasid hirmus pigem koomale, oli ideaalne retsept kiire inflatsiooni tekkeks.

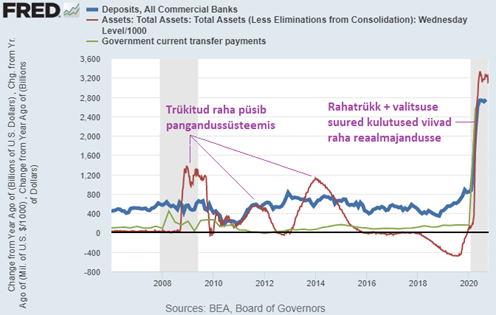

Allpool olev graafik iseloomustab olukorda USA näitel, aga selle põhimõte on üle kantav ka Euroopale ja teistele riikidele. Punasega on märgitud Föderaalreservi bilansi kasv (rahatrükk), sinisega on märgitud kommertspankade deposiidid (raha hulk, mida inimesed ja ettevõtted oma pangakontodel hoiavad) ja rohelisega valitsuse väljamaksed inimestele ja ettevõtetele. Viimane neist on võtmetähtsusega, sest näitab, et võrreldes eelneva rahatrükiga on praktiliselt kogu trükitud raha paisatud reaalmajandusse.

Kommertspankade deposiidid, FEDi bilanss ja valitsuse ühepoolsed väljamaksed. Aastane muutus miljardites dollarites. Allikas: St. Louisi Föderaalreserv.

Toorainete tõusutsükli algus

Toorained on majanduse tähtsaimaks sisendiks – need mõjutavad sisuliselt kõikide kaupade hindu. Kuna toorainete hinnad on kiiresti kasvama hakanud, on see inflatsioonile veelgi hoogu andnud. Miks toorained kallinevad?

Tooraineturud olid 2011-2018 aastatel languses, mille põhjuseks oli kesine nõudlus. Selle tõttu ei olnud tootjatel motivatsiooni toodangut suurendada, sest see oleks ülepakkumist ja seega hinnalangust süvendanud. Lisaks sellele on fossiilkütuste tootmise laiendamist erinevate regulatsioonidega piiratud ja keerulisemaks muudetud.

Koroonakriisi algus 2020. aasta kevadel tähendas veelgi järsemat nõudluse langust. Seda iseloomustas hästi näiteks naftahindade ülijärsk kukkumine. USA toornafta hind jõudis isegi -37 dollarini barrelist – oma naftast lahtisaamiseks oldi nõus peale maksma. Koroonaviiruse tõttu suletud majandus tähendas samal ajal aga töötajate arvu ja toodangu vähendamist.

Seejärel tulid valitsused ja keskpangad välja massiivsete abiprogrammidega – näiteks USA keskpank trükkis paari kuuga rohkem raha kui eelneva 10 aastaga kokku. Tekkis järsk nõudluse kasv, tootjad olid juba 10 aastat arvestanud aga kesise nõudlusega. Tekkisid tarneahela probleemid ning suur puudus, mis pani hinnad väga kiiresti tõusma.

Kuigi Ukraina sõja mõju energiahindadele on väga suur, siis alustrend oli juba enne tekkinud ning see on trendi lihtsalt võimendanud. Juba enne sõda olid näiteks maagaasi hinnad tõusnud ajalooliselt kõrgele tasemele.

Toorainetootjate jaoks toimub toodangu suurendamine aeglaselt – uute projektide ehitus võtab aega aastaid, vahepeal isegi 10 aastat. Mõelgem kas või vasekaevanduse rajamisele ja mida kõike selleks vaja on. Seega on toorainete hinnatõus arvatavasti pikaajaline protsess. Pikemalt saad toorainete supertsüklitest lugeda siit.

Muud faktorid

Inflatsiooni mõjutavad ka mitmed muud faktorid. Suurematest faktoritest saab välja tuua näiteks palgakasvu, rikkuse jaotumise ühiskonnas, tehnoloogia arengu, demograafilised protsessid ja raha käibekiiruse.

Raha käibekiirus näitab, kui kiiresti valuuta majanduses ringleb – kui selle kiirus kasvab, siis see on inflatsiooniline ja vastupidi.

Läänemaailmas on raha käibekiirus pärast 2008. aasta kriisi olnud langustrendis ja see on pigem mõjunud hindadele survestavalt. Pärast koroonakriisi on langus aga peatunud ning võimalik, et inflatsiooni järsul kiirenemisel hakkab ka raha kiiremini liikuma, sest see kaotab väärtust. See võib muutuda aina rohkem kuumaks kartuliks, mida inimesed pikemat aega hoida ei soovi.

Rahvastiku vananemine on samuti inflatsiooni toetav protsess – uuringutes on leitud, et mida rohkem on ülalpeetavaid (noori ja vanureid), seda kõrgem on inflatsioon. Ka ülemaailmne tööjõupuudus surub palkasid kõrgemale, mis toetab samuti hindade tõusu.

Ebavõrdsus ühiskonnas on järjest suurem ja see trend on hindu survestav. Tehnoloogia areng survestab samuti hindu.

Mis toimub Eestis?

Võib ka kirjeldada või spekuleerida, miks Eestis on hinnakasv olnud suurem, kui mujal. Esiteks on Eesti väikse ja paindliku majandusega ning taastusime koroonakriisi langusest hüppega, mille tõttu kasvas nõudlus siin kiiremini. Nõudluse kiire kasv tähendab reeglina hindade tõusu.

Samuti on energiahindade kasvu mõju olnud suurem – kui varasemalt saime energiat võrreldes rikkamate Euroopa riikidega odavamalt osta, siis nüüd on hinnad ühtlustunud. Siia juurde lisanduvad kiire palgakasv ning pensionirahad.

Kuigi maailmamajanduses on ka hindu survestavaid protsesse, jääb nende mõju hindu ülespoole suruvate faktoritega võrreldes arvatavasti väikseks ja pikaajaliselt saab hinnatõus olema püsiv. Samas ei tähenda see, et vahepeal ei võiks hinnad tugevate majandusšokkide tõttu hoopis langeda.

Autor: Mait Kraun