Tavid kasutab küpsiseid, et tagada veebilehe piisav funktsionaalsus ning samuti selleks, et muuta meie veebilehe kasutamine lihtsamaks ja pakkuda isikupärastatud kasutajakogemust. Lugege täpsemalt meie küpsisepoliitika kohta siit.

Palun vali, milliseid küpsiseid lubad Tavidil kasutada

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Parim majanduslanguse indikaator on andnud suure kriisihoiatuse

Finantsturgudel on viimastel kuudel toimunud sündmus, mis on pea alati eelnenud majanduslangusele või -kriisile. Selleks on intressikõvera pöördumine. Mis see tähendab ja miks see tähtis on?

Finantsturgudel toimuvad liikumised annavad tihtipeale vihjeid selle kohta, mis reaalses majanduses lähitulevikus juhtuma hakkab. Nii on näiteks aktsiaturgudega – aktsiahindade suurem langus algab reeglina enne majanduslangust. Kui majanduslangus on aga juba kohale jõudnud, siis ajalugu näitab, et aktsiahinnad on jõudnud juba oma madalpunkti.

Mis viitab aga veel majanduslanguse tulekule? Paljud peavad majanduskriisi parimaks ennustajaks võlakirjaturgu. Täpsemalt riigivõlakirjade intressikõvera pöördumist. Räägime lahti, mis see on ja miks see viitab praegu majanduskriisi tulekule.

Mis on intressikõver?

USA valitsus finantseerib oma eelarvet erinevate võlakirjade müügiga. 24 triljoni dollari suurusel turul on erinevate tähtaegadega võlakirju. Olemas on ühe kuu, kolme kuu, kahe aasta, 10 aasta, 20 aasta ja 30 aasta pikkuste tähtaegadega võlakirjad. Just võlakirjade müügi kaudu suureneb ka riigivõlg. Sama moodi finantseerivad oma eelarvet ka teised riigid üle maailma.

Mis asi on intressikõver? See on kõver, mis näitab, kui suur on erineva pikkusega võlakirjade tootluste vahe. Tootlus näitab seda, kui palju võlakirjad investoritele tasu (või intressi) pakuvad. Tavapäraselt on nii, et mida pikem on võlakirja tähtaeg, seda kõrgemat intressi selle eest nõutakse.

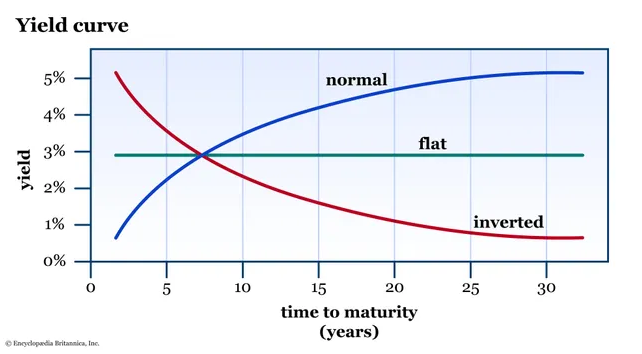

Allpool oleval graafikul on näha intressikõvera mudelit. Mida järsemalt see kasvab, seda enam oodatakse tugevat majanduskasvu, kõrgemat inflatsiooni ja intressimäärade tõusu. Kui intressikõver aga tasandub (flat), siis ollakse majanduse tuleviku osas pigem pessimistlikud. Kui intressikõver aga pöördub (inverted), oodatakse majanduslangust või isegi kriisi.

Normaalne (sinisega), tasandunud (roheline) ja pöördunud intressikõver (punane). Allikas: Britannica.

Mida tähendab intressikõvera pöördumine?

Riigivõlakirjade intressikõvera pöördumine tähendab seda, et lühiajaliste võlakirjade tootlused tõusevad pikaajaliste võlakirjade tootlusest kõrgemaks (inverted yield curve). Seda peavad paljud majanduslanguse või kriisi parimaks indikaatoriks või ennustajaks.

Kui võlakirjade hind langeb, siis nende tootlus tõuseb ja vastupidi. Kui võlakirja hind langeb, siis sellega seotud riske tajutakse kõrgemana kui varem. See paneb ka võlakirja tootluse tõusma, sest kui võlakirja hind langeb nimiväärtusest madalamaks, siis selle pealt saab uus omanik kõrgemat intressi.

Teeme ühe lihtsustatud näite. Oletame, et meil on 100dollarise nimiväärtuse ja 10% intressimääraga võlakiri. Võlakirja esialgu ostnud investor saab iga aasta võlakirja pealt 10 dollarit intressi. Kui võlakirja hind langeb näiteks 90 dollarini, siis selle pealt saab ikka aastas 10 dollarit intressi. Võlakirja tootlus on aga tõusnud 10/90*100%=11,1%ni. Seega võlakirja uus omanik saab sellelt kõrgemat intressi. Ka uutelt emiteeritavatelt võlakirjadelt hakatakse siis kõrgemat intressi nõudma.

Tavapäraselt on pikaajaliste laenude tootlused kõrgemad, sest pikema aja peale laenu andes tajutakse ka riske kõrgemana. Aeg-ajalt tõusevad lühiajaliste laenude intressid kõrgemaks, sest lühemas perspektiivis hakatakse majandusega seotud riske pidama suuremaks. See ongi intressikõvera pöördumine.

Kas oodata on sügavat majanduslangust?

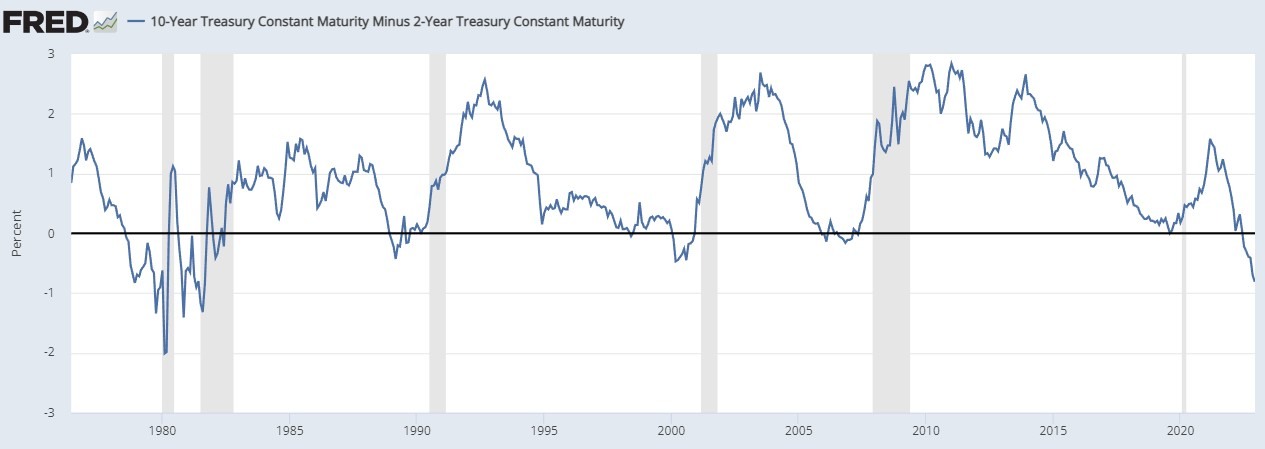

Vaatame, mis on toimunud minevikus. USA riigivõlakirjade puhul on intressikõvera pöördumist võimalik vaadata erinevate pikkuste lõikes. Kõige tähtsamateks peetakse 10aastaste võlakirjade ja 3kuuliste võlakirjade ning 10aastaste ja 2aastaste võlakirjade intresside erinevust.

Vaatame 10 ja 2aastaste võlakirjade intressikõverat. Alates 1955. aastast on 2aastaste võlakirjade tootlus tõusnud 10aastaste omast kõrgemaks kümnel korral. Üheksal korral on sellele sündmusele järgnenud 6-24 kuu jooksul majandussurutis (vähemalt 2 kvartalit kestev majanduslangus). Vaid ühel juhul – 1960ndatel – pole intressikõvera pöördumisele majanduslangust järgnenud.

Allpool oleval graafikul on näha USA 10aastaste ja 2aastaste võlakirjade tootluse erinevust. Halliga märgitud alad märgivad majandussurutisi. Intressikõvera pöördumist märgivad kohad, kus intresside vahet kajastav sinine joon on nullist madalamale langenud. Nagu näha, eelnes koroonakriisile 2019. aastal samuti intressikõvera pöördumine, vaatamata sellele, et viirust tollel hetkel veel olemas ei olnud.

USA 10aastaste võlakirjade tootlus miinus 2aastaste võlakirjade tootlus. Kui graafik langeb 0-st madalamale, on toimunud intressikõvera pöördumine. Halliga on märgitud majandussurutised. Allikas: FRED.

Nagu graafikult näha, siis intressikõver pöördus järsult viimati selle aasta juulis. Viimati oli intressikõver nii sügavalt negatiivne 1981. aastal – toona järgnes sellele sügav majanduslangus. Intressikõvera pöördumist on näha ka euroala riigivõlakirjade puhul.

Ees on ootamas stagflatsioon?

Föderaalreserv ja teised keskpangad on intressimäärasid tõstmas. Intressikõvera pöördumine viitab sellele, et investorite hinnangul ei suuda keskpangad majanduskriisi tekitamata intresse edasi tõsta. Mõnevõrra on tekkinud skisofreeniline olukord – ühelt poolt püütakse inflatsiooni kõrgemate intressidega kontrolli alla saada, teisalt ähvardab see tuua majanduskriisi.

See tähendab, et järgnevatel aastatel ootab meid tõenäoliselt ees stagflatsioon. See tähendab, et majandus ei kasva, aga inflatsioon püsib kõrgel. Kuigi potentsiaalne majanduskriis võib lühiajaliselt inflatsiooni alla tuua, siis globaalsed trendid toovad pigem kaasa pikaajalise hinnatõusu.

Võib oodata, et keskpankade rahapoliitika saab järgmistel aastatel olema väga hektiline. Arvatavasti on keskpangad sunnitud pärast majanduslangust lõdva rahapoliitika juurde naasema, mis annab inflatsioonile uuesti hoo sisse. Kuigi väärismetallide hinnad on viimaste majanduslanguste ajal odavnenud, on sellele rahatrüki toel reeglina järgnenud mitu aastat kestev kiire hinnatõus.

Keskpankade väga hektiliseks muutuv rahapoliitika, rekordilised võlatasemed majanduses ja kõrge inflatsioon tekitavad sellel kümnendil arvatavasti olukorra, kus sügavad kriisid vahelduvad kiire inflatsiooniga perioodidega. See võib kaasa tuua aga usalduse kaotuse keskpankade ja valuutade vastu. See omakorda lõppeks arvatavasti rahasüsteemi vahetusega.

Autor: Mait Kraun