Tavid kasutab küpsiseid, et tagada veebilehe piisav funktsionaalsus ning samuti selleks, et muuta meie veebilehe kasutamine lihtsamaks ja pakkuda isikupärastatud kasutajakogemust. Lugege täpsemalt meie küpsisepoliitika kohta siit.

Palun vali, milliseid küpsiseid lubad Tavidil kasutada

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| tavex_cookie_consent | Stores cookie consent options selected | 60 weeks |

| tavex_customer | Tavex customer ID | 30 days |

| wp-wpml_current_language | Stores selected language | 1 day |

| AWSALB | AWS ALB sticky session cookie | 6 days |

| AWSALBCORS | AWS ALB sticky session cookie | 6 days |

| NO_CACHE | Used to disable page caching | 1 day |

| PHPSESSID | Identifier for PHP session | Session |

| latest_news | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| latest_news_flash | Helps to keep notifications relevant by storing the latest news shown | 29 days |

| tavex_recently_viewed_products | List of recently viewed products | 1 day |

| tavex_compare_amount | Number of items in product comparison view | 1 day |

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| chart-widget-tab-*-*-* | Remembers last chart options (i.e currency, time period, etc) | 29 days |

| archive_layout | Stores selected product layout on category pages | 1 day |

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| cartstack.com-* | Used for tracking abandoned shopping carts | 1 year |

| _omappvp | Used by OptinMonster for determining new vs. returning visitors. Expires in 11 years | 11 years |

| _omappvs | Used by OptinMonster for determining when a new visitor becomes a returning visitor | Session |

| om* | Used by OptinMonster to track interactions with campaigns | Persistent |

| Küpsise nimi | Küpsise kirjeldus | Küpsise kehtivus |

|---|---|---|

| _ga | Used to distinguish users | 2 years |

| _gid | Used to distinguish users | 24 hours |

| _ga_* | Used to persist session state | 2 years |

| _gac_* | Contains campaign related information | 90 days |

| _gat_gtag_* | Used to throttle request rate | 1 minute |

| _fbc | Facebook advertisement cookie | 2 years |

| _fbp | Facebook cookie for distinguishing unique users | 2 years |

Riigivõla intressimaksete plahvatuslik tõus võib viia USA võlakriisi

10.02.2023

Autor: Tavidi analüütik Mait Kraun

USA riigivõlg on ajalooliselt väga kõrgel tasemel ja nüüd on intressimaksed plahvatuslikult kasvama hakanud. Kas Ühendriike ootab peagi ees võlakriis?

Föderaalreserv on kõrge inflatsiooni tõttu intressimäärasid järsult tõstnud ning riik peab nüüd uue võla pealt aina kõrgemat intressi maksma.

Kui intressid tõusevad, hakkavad nii üksikisikutel, ettevõtetel kui ka riikidel tekkima probleemid võlgade tagasimaksmisega. Vaatame täpsemalt, mis seisus USA praegu võlataseme ja intressimaksetega on.

USA intressimaksed liiguvad triljoni dollari poole

USA riigivõlg on tõusnud 31,4 triljoni dollarini, ulatudes umbes 121 protsendini sisemajanduse koguproduktist. Tõsi, võrreldes 2020. aasta tippudega (135 protsenti SKP-st) on riigivõlg langenud, aga püsib ajalooliselt jätkuvalt väga kõrgel tasemel. Intresside tõus muudab selle võla teenindamise järjest keerulisemaks.

Jaanuaris jõudis USA valitsus ka võlalaeni, mille tõstmise osas pole veel kokkuleppele jõutud. Rahandusminister Janet Yelleni sõnul võib võlalae tõstmata jätmine tuua kaasa globaalse finantskriisi. Samas on see ebatõenäoline, sest lõpuks on ikkagi alati jõutud võlalae tõstmiseni.

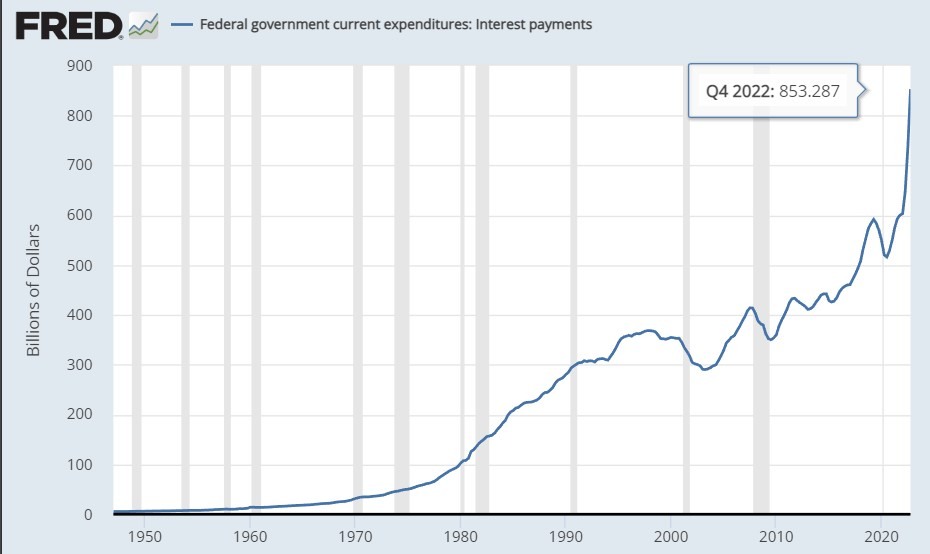

Annualiseeritult (aasta baasile arvestades) tõusid USA valitsuse intressimaksed eelmise aasta viimases kvartalis 853 miljardi dollarini. Praeguse tempo juures jõuab USA valitsuse riigivõla aastane intressimakse peagi triljoni dollarini.

Allpool olevalt graafikult on näha, et majandussurutiste (halliga) ajal on intressimaksed reeglina langemas. Selle põhjuseks on asjaolu, et majanduslanguse ajal langetab Föderaalreserv intressimäärasid ning hoiab neid madalal.

USA valitsuse riigivõla intressimaksed (miljardites dollarites, kvartaalselt ja annualiseeritult). Allikas: FRED

Plahvatuslik intressimaksete tõus

Pärast 2020. aasta koroonakriisi on intressimaksed plahvatuslikult tõusnud, sest intressimäärasid hakati eelmise aasta kevadel kiiresti tõstma ning riigivõlakirjade tootlused on kasvamas. See tähendab, et uue võla pealt tuleb maksta aina kõrgemat intressi. Kuna USA riigivõlakirjade keskmine tähtaeg on umbes 74 kuud, siis mõne aasta jooksul on oodata intressimaksete jätkuvat kasvu.

USA valitsus kogus 2021. fiskaalaastal kokku 4,08 triljonit dollarit tulusid, kulud ulatusid 6,85 triljoni dollarini. 2022. fiskaalaastal ulatusid tulud 4,9 triljoni dollarini. 853 miljardi dollari suurune intressimakse moodustab sellest lausa 17 protsenti. See tähendab, et ligi viiendik valitsuse tuludest kulub praeguse seisuga vaid intressimaksete tasumiseks, mille juures ei ole isegi laenu põhiosa. On selge, et eelnevate laenude tagasimaksmiseks tuleb võtta uusi laene, mis sarnaneb Ponzi skeemiga.

Tekib küsimus, kust läheb piir? Mis ajahetkel muutuvad intressimaksed valitsuse jaoks nii suureks, et investorid panevad USA maksejõulisuse küsimärgi alla? Kui see juhtub, hakkavad riigivõlakirjade tootlused kiiresti kasvama, sest riske nähakse varasemast suuremana. Seejärel hakkavad reitinguagentuurid USA krediidireitingut alandama, mis paneb tootlused veelgi kiiremini tõusma. Tekkida võib spiraal, mis viiks riigi tõsisesse võlakriisi. Sellega kaasneks tõenäoliselt ka finants- ja majanduskriis.

75 protsenti tuludest läheb siirdemakseteks

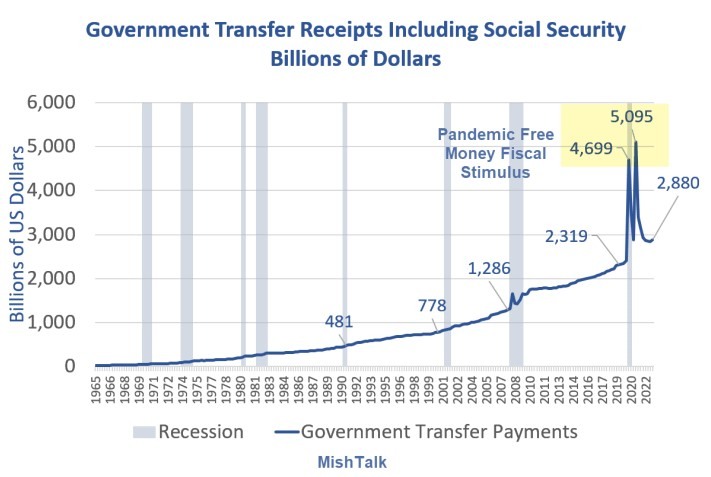

Allpool olevalt Mish Talki koostatud graafikult on näha USA valitsuse siirdemakseid. Need on maksed, mille eest valitsus tooteid ja teenuseid vastu ei saa. Siirdemakse näideteks on sotsiaalkindlustus (Social Security), Medicare, Medicaid ja toiduabi.

USA valitsuse siirdemaksed (miljardites dollarites). Allikas: MishTalk.

Erinevalt valitsuse intressimaksetest kipuvad siirdemaksed majanduslanguste ajal järsult tõusma. Intressi- ja siirdemaksete liitmisel saame 3,7 triljonit dollarit, mille kulutamise eest valitsus midagi vastu ei saa. See tähendab, et siirdemaksed ja intressid moodustavad 75 protsenti valitsuse tuludest.

Koroonakriisi esimesel aastal (2020) nägime siirdemaksete järsku kasvu, mis tähendas USA valitsusele tohutut riigieelarve puudujääki. Siis saadi seda veel lubada, sest intressid olid rekordiliselt madalal. Toona oli USA 10aastaste võlakirjade tootlus 0,6 protsendi juures, nüüd on see tõusnud 3,6 protsendini. Õigustatult tekib küsimus, mis juhtub siis, kui tuleb uus majanduskriis ning siirdemakseid on vaja jälle järsult suurendada? Kuidas on seda praeguse võlataseme ja intressimaksete juures võimalik finantseerida?

Häid lahendusi ei ole

Laias laastus on probleemide tekkimisel võimalik kasutada kolme lahendust. Esiteks saab intressimäärasid langetada ja laene refinantseerida, mis tooks intressimaksed alla. See tähendaks ka kõrgemat inflatsiooni, mis aitab riigivõlga SKP-ga võrreldes vähendada ning leevendab olukorda. Samas tähendaks see, et Föderaalreserv läheb vastuollu oma eesmärgiga, milleks on iga hinna eest vältida kõrget inflatsiooni ja hoida see lähedal 2 protsendile.

Teine võimalus on tunnistada, et osa võlast jääb tagasimaksmata, mis tähendaks sisuliselt makejõuetust. See on pigem ebatõenäoline stsenaarium ning selle vältimiseks kasutatakse kõikvõimalikke meetodeid, alates triljoni dollarise mündi vermimisest kuni valitsuse otsese finantseerimiseni Föderaalreservi kaudu.

Kolmas variant on hakata riigieelarvet kärpima ning võlgasid tagasi maksma. See tooks kaasa aga majanduslanguse, sest valitsuse kulutused moodustavad suure osa majanduskasvust. Poliitiline tahe selle elluviimiseks praktiliselt puudub.

Nüüd, mil intressid on pikaajaliselt tõusmas, saab võla pealt intresside tagasimaksmine olema järjest keerulisem, sest uut võlga peab emiteerima kõrgema intressiga. Aga miks on intressid pikaajaliselt tõusmas?

Miks võib tulla võlakriis just nüüd?

Võlakriisi tekke üheks alusteesiks on asjaolu, et 1980ndate alguses alanud intressimäärade pikaajaline langustsükkel sai 2020. aasta kevade koroonakriisi põhjas läbi ning nüüd on intressid pikaajaliselt tõusmas. Tegemist oli suure pöördepunktiga paljudel erinevatel turgudel. See markeeris näitaks kulla ja hõbeda hinnasuhte absoluutset tippu ja naftahindade põhja, kus WTI toornafta futuurid langesid lausa -37 dollarini.

Kuna inflatsioon on kiirenenud, on keskpangad sunnitud intressimäärasid tõstma. See on pannud kasvama ka riigivõlakirjade intressid, aga seda ajal, mil riigivõlgade mahud on pärast pikaajalist odava laenuraha poliitikat väga kõrgele tõusnud. Kuigi praegu on inflatsioon aeglustumas, saab kiire inflatsioon olema tõenäoliselt sarnaselt 1970ndatele pikaajaline protsess.

Selle põhjuseks on suured alustrendid, mis hinnakasvu toetavad – toorainete supertsükkel (pikaajaline hinnatõus), deglobaliseerumine, globaalne tööjõupuudus, rahvastiku vananemine ning asjaolu, et keskpangad on kõrgete võlatasemete tõttu sunnitud kriisidele aina suurema rahatrükiga reageerima. Lisaks sellele võib mitu kümnendit langenud raha käibekiirus hinnatõusu tõttu kasvama hakata.

Kuna inflatsioon saab olema pikka aega kõrge, siis soovivad investorid saada võla pealt ka edaspidi kõrgemat intressi. Praegu on riigivõlakirjade reaaltootlus negatiivne, mis tähendab, et inflatsiooni samale tasemele jäädes võtab investor vastu garanteeritud kaotuse. Praegu oodatakse inflatsiooni aeglustumist ja selle tõttu lühiajaliselt langenud ka riigivõlakirjade tootlused, aga pikaajaline trend on tõusev ning sellega turud praegu veel piisavalt ei arvesta.